<前言>

(圖1)

本次選定「石油」作為撰文主題是因為,該能源為推動工業及製造業發展重要的化石燃料之一,所以,掌握了石油當前的狀況以及未來的趨勢,將對於投資人未來的布局,尤其是許多公司「成本面」的衡量,會有莫大的助益。

本次將從幾個面向切入:

>與美元連動的黃金及石油報價關係

>全球石油需求趨勢

>全球石油供給趨勢

>美國政策面影響

>新科技-替代性能源崛起

基本上在思考單一商品走勢時,我們會先定錨分析視角,究竟是「需求拉動供給」還是「供給創造需求」(圖1),通常對於創新的產品我們會認為是供給創造需求,然而像石油這種已於成熟市場存在已久的產品,我們則會認定是需求拉動供給。

有了這項主觀的認定後,便會透過幾個問題來確認-「當前石油價格崩盤,究竟是存在於需求端或是供給端?」;第一個方向便是確認「全球石油需求」的消長,若是石油需求量持平甚至不減反升,在這樣的情況下,便會往供給端探討,第二個方向則會從替代性產品及替代性能源的角度分別切入,這兩項分別是確定(1)石油市場是否有其他競爭者進入?以及(2)石油這項能源,是否有其他產品能夠取代?

<與美元連動的石油報價>

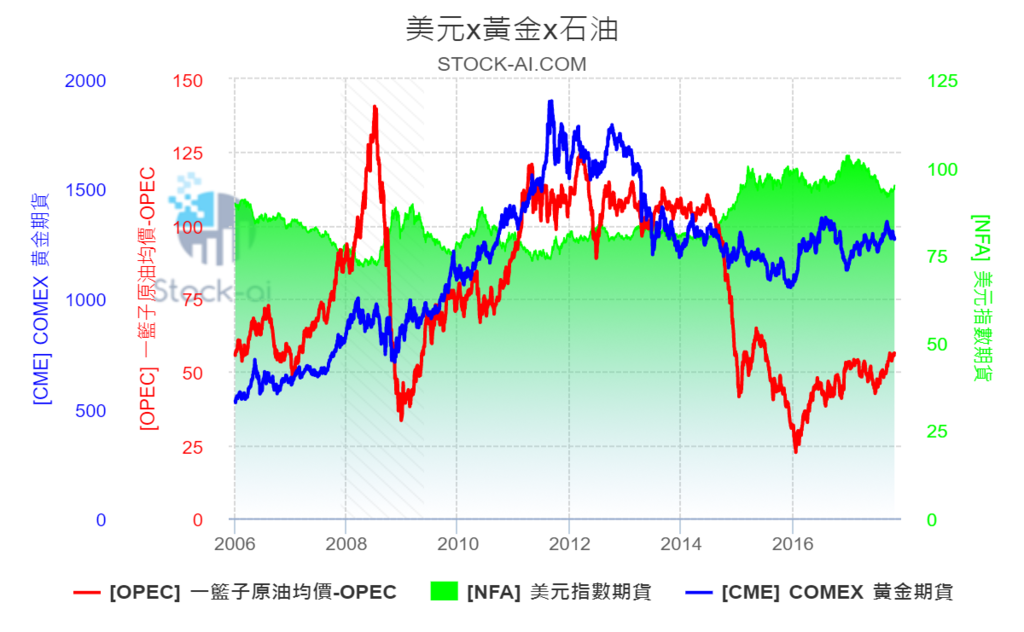

(圖2)

由於石油及黃金分別以「美元」作為報價單位,所以從圖2可以很明顯發現,石油與黃金的價格與美元指數走勢呈現反比,換言之,美國目前升息態度明確,將會進一步壓抑石油的每桶報價,然而,圖中石油的價格波動卻又比黃金來劇烈,代表說石油價格的崩盤絕對不僅僅是貨幣升貶值的原因。

<全球石油市場供需狀況>

(圖3)

(圖4)

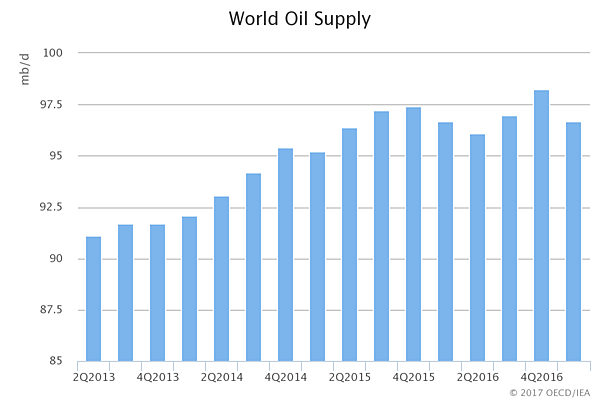

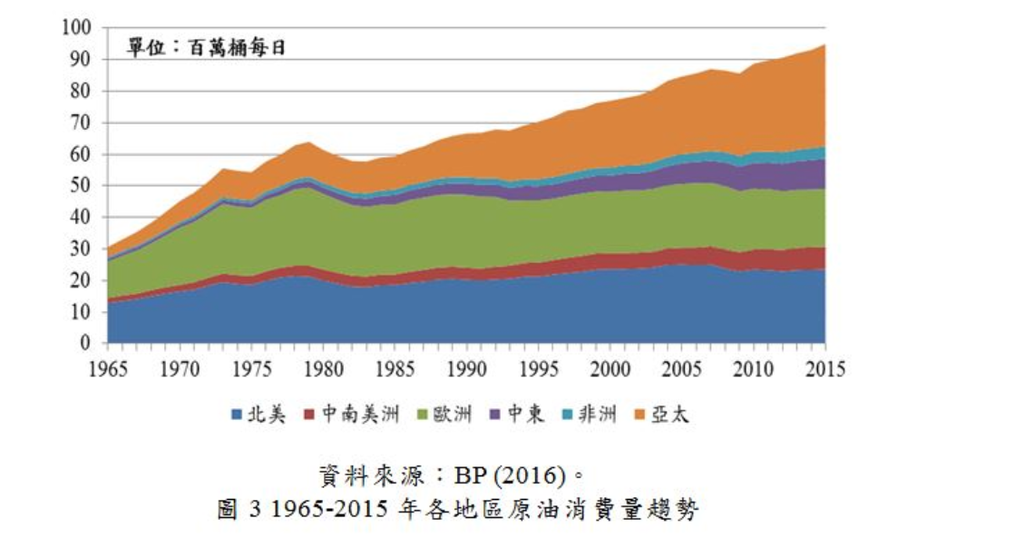

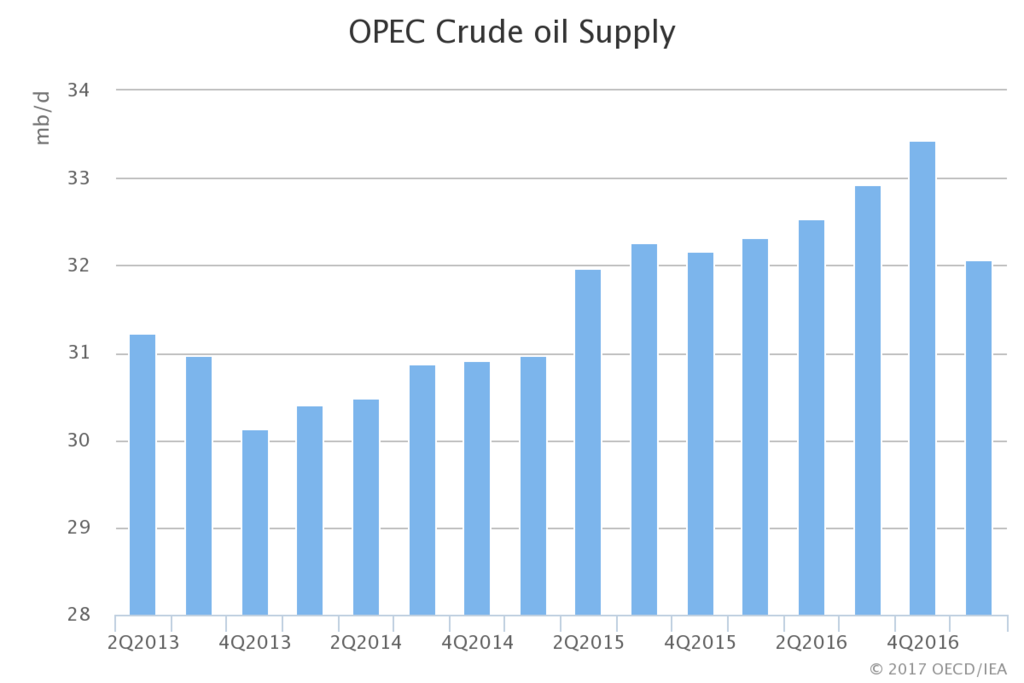

根據圖2可以發現,石油價格崩盤是從2014年開始,然而根據美國IEA國際能源署的資料顯示,石油的總需求面雖說已無明顯的成長性,但並沒有達到衰退的地步(圖3);石油的總供給甚至從2015開始便已開始著手限產(圖4),但油價卻依然往下不斷破底,從這樣的思考邏輯,我們幾乎可以確定石油價格的崩盤主因是源自於內部產業競爭,而非市場衰退或是新興能源的影響。

在直接探討產業競爭前,我們可以先思考全球石油需求成長放緩,是否代表全球原油需求的頂峰即將到來?

(圖5-能源資訊平台)

(圖6-EIA)

基本上,從圖5可以發現,目前全球石油需求的主要成長力道是來自於亞洲的開發中國家(如:中國、印度…etc),然而,進一步觀察圖6(EIA)所提供的資訊,則可以發現,單一國家的石油需求霸主是美國;總結這兩張圖我們可以得知兩個事實,(1)美國的石油需求佔了相當高的比重,然而,根據圖5可以發現,該國的石油需求已逐步達頂峰。(2)目前全球石油需求的成長仰賴中國極高的比重,但是依據目前中國經濟預備軟著陸的狀況來看,石油未來的需求成長性將大幅減弱。換句話說,石油需求量的頂峰是有可能於近幾年浮現的!

<石油供給國分布>

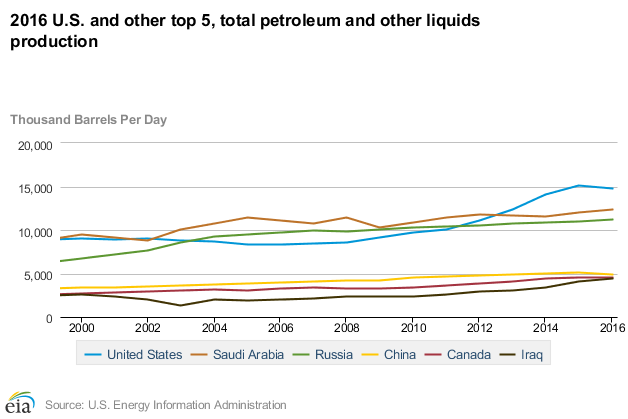

(圖7)

(圖8-EIA)

圖7為OPEC產油國的石油供給消長圖,回頭對照圖4則可以發現同為2017Q1的數據,明明OPEC已大幅度減產,但全球的石油總供給卻沒有明顯的減少,這代表說有其他競爭者加入了原本的石油壟斷供給,然而,再繼續看到圖8則可以發現從2013開始,美國已逐漸取代阿拉伯成為第一大產油國,換言之,此次的油價崩盤是取決於美國決定開採頁岩油所致;美國本身是第一大原油需求國,當該國的需求成長已逐漸放緩,且從需求國轉為供給國的角色,便會對原油市場造成巨大的動盪!

<頁岩油二三事>

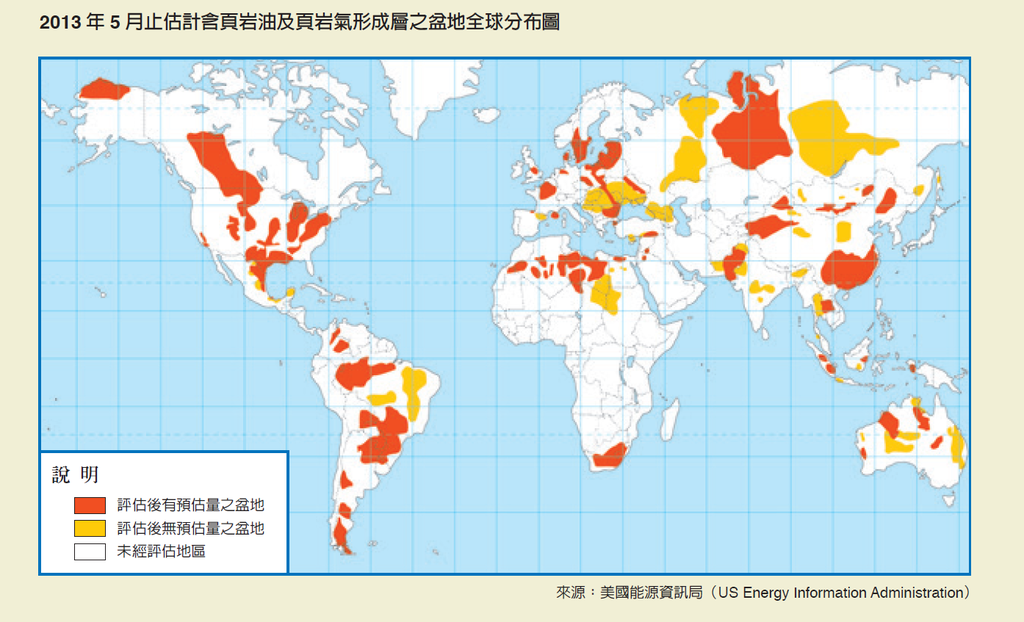

(圖9)

美國一直以來都是蘊含豐富頁岩油礦藏的地方,根據圖9可以發現,頁岩油除了在北美洲有豐富的儲量外,在中國及俄羅斯亦有為數不小的油田,換言之,OPEC國際原油組織其實還面臨中國及俄羅斯這兩位潛藏競爭者,若是回頭對照圖8的各國供給量,則可以發現中國目前並沒有大幅開採頁岩油的動作,代表中國一但加入原油供給的行列,將會進一步壓低原油的市場價格。

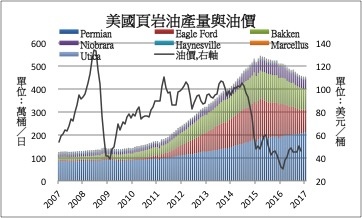

(圖10)

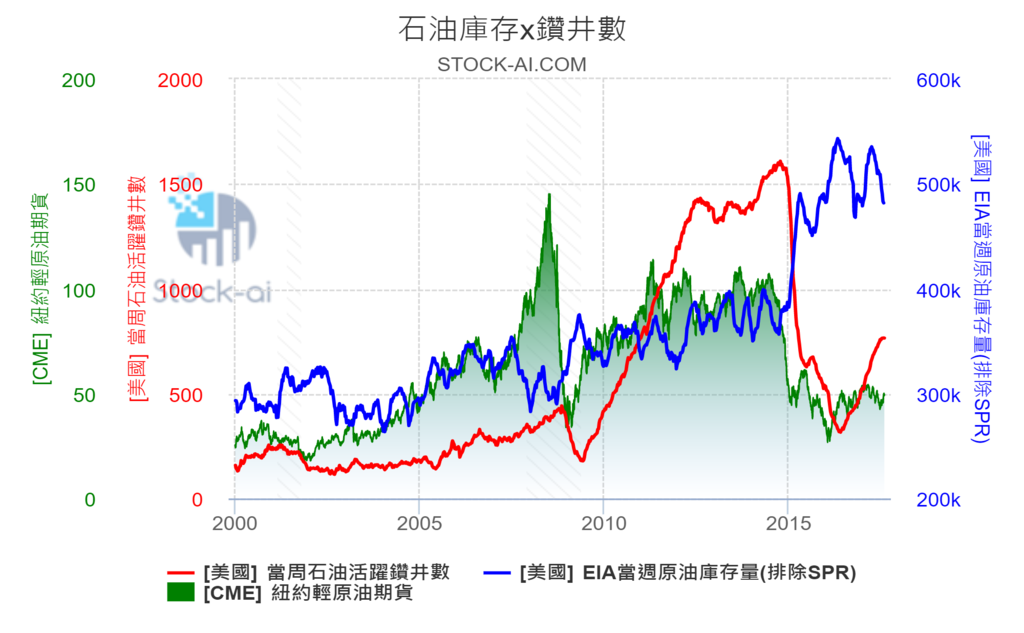

從圖10更可以發現美國頁岩油產量對於油價的顯著影響,也就是說,目前關注油價動態單看OPEC的行動並沒有太大的助益,須納入美國頁岩油的開採趨勢,才是對於全球原油市場供給較全面的觀點。然而,頁岩油開採與否便要回到商業經營的角度,那就是成本與效益分析!

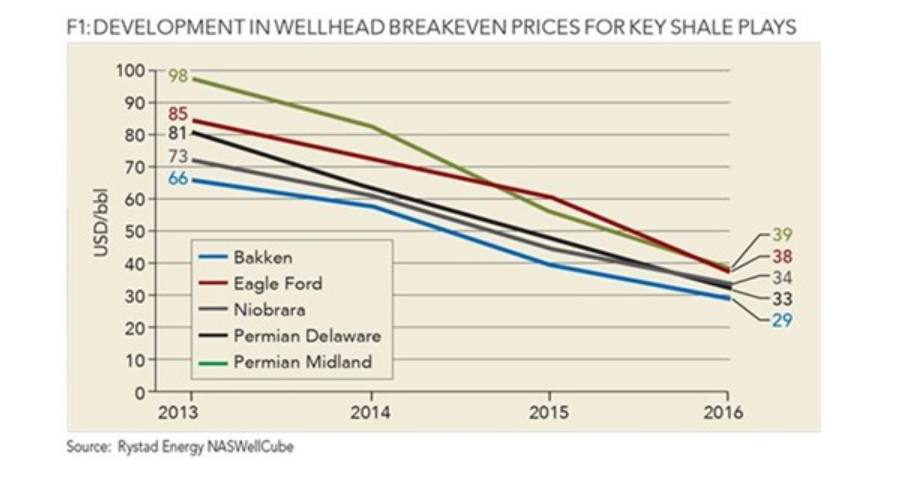

(圖11)

(圖12)

會導致美國頁岩油大幅開採有一個最重要的原因是「開採成本大幅下降」,然而,成本大幅下降最主要的原因便是科技進步使然;從圖11甚至可以發現,頁岩油開採成本在2014年後,便大幅下降至每桶50美元左右,此價格剛好對照當前原油的現價,而且根據最新資料顯示,目前頁岩油的開採價格已突破30美元大關,雖說OPEC的陸上原油開採成本為15美元左右,但是以目前的油價來說,對於頁岩油開採已經是非常有吸引力的價位,而且美國並不依靠原油開採作為GDP的主要來源,換言之,美國比中東的任何一個國家,都還有本錢發動價格戰,幾乎只有要利潤就可以開採!

<美國政策面>

(圖13)

從圖13可以發現就算美國活躍鑽井數大幅下降,但是回頭對照圖8可以發現,原油供給並沒有顯著減少,換句話說,除了開採成本下降外,開採效率(產能)也在同步提升,也就是用更低的成本產出更多的頁岩油;另外,美國自身的原油庫存量已達新高,也可以呼應圖5的美國原油消費量達飽和趨勢。

(圖14)

(圖15)

接著,節錄一些美國政策面的新聞,作為驗證美國原油需求達飽和的證據,SPR通常稱為戰備儲油,這基本上不會納入美國平常的原油庫存,然而,從圖14可以發現,美國能源部要開始出售戰備儲油,雖然只佔所有戰備儲油的3%左右,但可以明顯發現,美國當前是真的原油庫存量已達飽和,否則並不會開始著手減少石油庫存!另外,圖15則可以得到一個資訊-那就是美國原油需求來自SPR的採購,已無明顯助益。

<補充資料>

(圖16)

(圖17)

補充資料的部分則是,近期天下雜誌針對台塑至美國設廠所作的專題報導,其中筆者認為可以參考的部分為「頁岩油開採及效益的敘述」,價格區間大致與筆者評估的相符,換言之,OPEC油價壟斷的時代幾乎可以算是宣告終結。

<思考脈絡>

本次筆者希望帶領讀者從更巨觀的角度切入,並且根據step by step的方式,逐步過濾出當前影響油價最關鍵的因素,首先,可以確定美元的幣值升貶,是左右油價的常態性因素,然而,當油價的波動已超出貨幣影響的程度後,我們便逐步的往石油市場的供給與需求討論,並且發現「需求端雖已放緩成長,但尚未達到顯著的衰退」,換言之,幾乎可以確定主因是落在石油的供給端,接著從競爭者及可替代性能源下去作分析,又可以發現當前雖然提倡綠能或是可再生能源,但其比重卻尚未能夠顯著影響石油市場,故最終將分析精力著重在競爭供給者分析。

<結論>

美元與石油報價呈現反向趨勢,所以美國目前升息的態度勢必會進一步壓縮原油的報價,且石油供給的壟斷權已完全被美國打破,主要原因為頁岩油開採成本因為科技進步的關係,將持續大幅度的下降,並且中國端還尚未完全加入開採的戰局;至於新科技部分,中國目前甚至還發現「可燃冰」,也就是石油在能源的稀缺性大幅降低,所以筆者認為「原油將不會回到每桶100美元的報價,並且長期波動區間為50美元至80美元之間,且將會逐步往50美元靠近,也就是以石油做為原物料的產業,將會享受到較以往穩定且低廉的油價供給」。

<參考資料>

(1)裂解法介紹(https://goo.gl/927zyW)

(2) 俄羅斯黑海及能源戰略擊垮美國頁岩油,也增加俄、印、中合作與競爭關係 - 突顯全球石油失衡(https://goo.gl/VXDfJ9)

à該篇部落格分析為筆者認為,與筆者思路較為相近的一位,故提供給讀者參閱。

(3) 中國大陸成功開採南海可燃冰(https://goo.gl/xwAzbo)

留言列表

留言列表